「実家を相続したが、住む予定がない」

「固定資産税や維持費だけがかかりそうで不安だ」

このように、相続した不動産の扱いに悩む人は多いだろう。

相続不動産の売却は、通常の売却とは異なり、期限のある手続きや税金の特例(3,000万円控除など)が絡むため、判断を誤ると数百万円単位で損をしてしまうリスクがある。

そこでこの記事では、相続物件の売却で失敗しないために必要な知識を解説する。

この記事を読めば、複雑な手続きの全体像が整理され、「手元に資金を多く残すために、いつ・何をすべきか」が明確になるはずだ。

将来的なトラブルを防ぎ、納得のいく売却を実現するためにも、ぜひ最後まで目を通してほしい。

無料査定で相場がわかる!

相続した不動産、

いくらで売れる?

\WEBで簡単60秒!完全無料/

【相続不動産の売却】最初に確認すべき3つのポイント

相続不動産の売却を検討する際、最初に確認すべきポイントが3つある。

これらを把握しておくことで、「今やるべきこと」が明確になり、損をするリスクを大幅に減らせる。

各種手続きの期限

相続不動産には、複数の重要な期限がある。

期限を過ぎると、ペナルティが発生したり、税制優遇を受けられなくなったりするため、まずは以下の一覧を確認してほしい。

| 手続き | 期限 |

|---|---|

| 相続放棄 | 相続開始を知った日から3か月以内 |

| 相続税申告 | 相続開始から10か月以内 |

| 相続登記 (義務) | 相続開始を知った日から3年以内 |

| 取得費加算の 特例 | 相続開始から3年10か月以内に売却 |

| 空き家 3,000万円控除 | 相続開始から3年を経過する日の属する年の12月31日まで (かつ2027年12月31日まで) |

特に「相続登記」は2024年4月から義務化されており、正当な理由なく期限を過ぎると10万円以下の過料が科される可能性がある。

また、特例を活用するには売却時期が重要になるため、早めに期限を把握しておくことが大切だ。

相続登記(名義変更)の完了

相続した不動産を売却するには、まず「相続登記」を完了させる必要がある。相続登記とは、故人名義の不動産を相続人の名義に変更する手続きのことだ。

相続登記の手続きが完了していないと、不動産を売却することはできない。なぜなら、登記上の所有者が故人のままでは、買主への所有権移転登記ができないためだ。

相続登記は、管轄の法務局で行う。主な必要書類は以下の通りだ。

- 被相続人の戸籍謄本(出生から死亡まで)

- 相続人全員の戸籍謄本

- 遺産分割協議書(または遺言書)

- 相続人全員の印鑑証明書

- 登記申請書

書類を提出し、登録免許税を納付すれば手続きは完了となる。

なお、書類の詳細は後述の「相続した不動産の売却に必要な書類」の章で解説する。

共有名義の場合は全員の同意が必要

相続により複数の相続人が共有名義で不動産を所有している場合、売却には共有者全員の同意が必要だ。

これは民法第251条で定められており、一人でも反対する共有者がいると売却できない。

共有名義の不動産には、行為の内容によって以下のルールが適用される。

- 変更(処分)行為

全体売却や長期間の賃貸など、共有者全員の同意が必要 - 管理行為

リフォームなど、持分価格の過半数の同意が必要 - 保存行為

定期清掃など、同意なしで可能

相続人が多数になると連絡先がわからないなど、全員の同意を得ることが難しくなるケースもある。

売却を検討するなら、早めに共有者間で方針を話し合っておくことが重要だ。

\売却を検討中なら/

相続した不動産の売却方法4つ

相続した不動産を現金化する方法は、大きく分けて4つある。

| 方法 | 売却価格 | スピード | 向いているケース |

|---|---|---|---|

| 仲介で売る | 高い | 遅い(3〜6カ月) | 時間をかけても高く売りたい |

| 買取で売る | やや低い | 早い(1〜2週間) | 早急に現金化したい |

| 共有持分 だけ売る | 低い | ケースによる | 共有者の同意が得られない |

| 貸す・保有 | ー | ー | 将来的に活用したい・収益を得たい |

それぞれの特徴を理解し、自分の状況に合った方法を選ぼう。

仲介で売る

高く売れるが時間がかかる

不動産会社に買主を探してもらう、最も一般的な売却方法だ。

市場価格で売れるため、高値での売却が期待できる。一方で、買主が見つかるまで3〜6か月程度かかるのが一般的だ。

時間に余裕があり、できるだけ高く売りたい人に向いている。

買取で売る

早いが価格は下がりやすい

不動産会社に直接買い取ってもらう方法だ。

買主を探す必要がないため、早ければ1〜2週間で現金化できる。ただし、買取価格は市場価格の60〜80%程度になることが多い。

相続税の納付期限が迫っているなど、早急に現金化したい人に向いている。

共有持分だけ売る

難易度高・価格下がりやすい

共有者の同意が得られない場合、自分の持分だけを売却する方法もある。

他の共有者の同意は不要だが、持分だけでは買い手が見つかりにくく、価格も大幅に下がりやすい。

最終手段として検討すべき選択肢だ。

貸す・保有

維持費・管理・リスクも含めて判断

売却せずに賃貸に出したり、そのまま保有したりする選択肢もある。

ただし、固定資産税や維持費、管理の手間がかかり続ける点は理解しておく必要がある。

また、空き家のまま放置すると、建物の劣化や「特定空き家」に指定されるリスクもある。

長期的なコストとリターンを比較して判断しよう。

\売却方法を決める前に/

相続した不動産を売却する流れ

相続した不動産を売却するには、いくつかの重要な手続きがある。

特に相続登記や売買契約など、法的な手続きが多いのが特徴だ。

スムーズに売却を進めるために、事前に流れを把握しておこう。

| STEP | 内容 | 目安期間 |

|---|---|---|

| ① | 相続発生〜相続人の確定 | 3〜6か月 |

| ② | 遺産分割協議・相続登記 | 3〜6か月 |

| ③ | 査定・売却準備 | 1〜2か月 |

| ④ | 売却活動〜売買契約 | 3〜6か月 |

| ⑤ | 決済・引渡し・確定申告 | 1〜2か月 |

【STEP①】相続発生〜相続人の確定

相続が発生してから相続人が確定するまでにかかる期間は、およそ3〜6か月が目安だ。

この時期に行うべき重要な作業は、大きく分けて2つある。

遺言書の確認

被相続人が亡くなったら、まずは遺言書の有無を確認する。遺言書がある場合、基本的にはその内容に従って手続きを進めることになる。

ただし、遺言書の種類には注意が必要だ。

「公正証書遺言」であればすぐに開封できるが、「自筆証書遺言」の場合は、家庭裁判所で「検認」という手続きを受けなければならない。検認を受けていない自筆証書遺言は、法務局での名義変更や銀行での手続きには使用できない。

また、検認前に勝手に開封してしまうと「5万円以下の過料」というペナルティが科される恐れがある。自宅で遺言書を見つけても、決してその場で開けてはならない。

相続人の確定

遺言書の確認と並行して、「誰が相続人になるのか」を法的に確定させる必要がある。

そのために必須となるのが、被相続人(故人)の「出生から死亡まで連続したすべての戸籍謄本」の取得だ。

民法では相続人の範囲(法定相続人)が定められており、主に配偶者や子どもが対象となる。集めた戸籍謄本を漏れなく確認することで、初めて正式な相続人を確定できる。

【STEP②】遺産分割協議・相続登記

相続人が確定したら、次は「誰がどの財産を引き継ぐか」を話し合い、不動産の名義を変更する段階に入る。

このフェーズにかかる期間は、およそ3〜6か月程度が一般的だ。

遺産分割協議書の作成

相続人が複数いる場合は、全員で遺産の分け方や割合を話し合って決定する。これを「遺産分割協議」という。全員の合意内容を書面にまとめたものが「遺産分割協議書」であり、完成には相続人全員の署名と実印の押印が必須だ。

なお、以下のケースでは、原則として遺産分割協議(および協議書の作成)は不要となる。

【遺産分割協議書が原則不要となるケース】

- 遺言書がある場合

遺言の内容に従うため

- 法定相続分通りに分割する場合

全員が民法で定められた割合で引き継ぐことに同意している場合

もし話し合いで全員の合意が得られない場合は、家庭裁判所での調停が必要となり、手続きが長期化してしまうので注意が必要だ。

相続登記(名義変更)

遺産分割の方針が決まったら、速やかに「相続登記」を行う。

2024年4月1日の法改正により相続登記が義務化されたため、相続の開始を知ってから3年以内に登記を行わないと「10万円以下の過料」が科される可能性がある点に注意しよう。

【STEP③】査定・売却準備

相続登記が完了したら、いよいよ具体的な売却活動の準備に入る。このフェーズにかかる期間は、査定から業者決定まで1〜2か月程度が目安だ。

不動産会社に査定を依頼

まずは、所有する不動産が「いくらで売れそうか」、適正な売り出し価格を把握することから始める。

査定は原則無料で行える。ただし、1社だけの査定額ではその価格が適正か判断できない。

必ず複数社に査定を依頼し、査定額や根拠を比較検討することが重要だ。

不動産会社と媒介契約を締結

査定結果や担当者の対応を比較し、売却を任せる不動産会社を決めたら、「媒介契約」を締結する。

媒介契約とは、不動産の売買仲介を正式に依頼する契約のことだ。

なお、媒介契約には以下の3種類がある。

| 契約種類 | 依頼社数 | 自己売却 | 報告義務 |

|---|---|---|---|

| 専属専任媒介 | 1社のみ | 不可 | 1週間に1回 以上 |

| 専任媒介 | 1社のみ | 可能 | 2週間に1回 以上 |

| 一般媒介 | 複数社 | 可能 | 義務なし |

売却を急いでいて窓口を一本化したい場合は「専属専任」または「専任」契約が効果的だ。

逆に、人気エリアの物件で多くの不動産会社に競争させたい場合は「一般」が向いているケースもある。

【STEP④】売却活動〜売買契約

媒介契約を締結すると、不動産会社による本格的な売却活動がスタートする。

この期間は、物件の立地や価格設定にも左右されるが、平均して3〜6か月程度が目安だ。

購入希望者の探索と交渉

不動産会社は、インターネット広告やチラシの配布、現地での内覧対応などを行い、購入希望者を探す。

購入希望者が現れたら、価格交渉や引渡しの時期などの条件をすり合わせ、双方が合意すれば「売買契約」へと進む。

売買契約の締結と手付金

契約時には、買主から売主へ「手付金」が支払われる。金額は売買価格の5〜10%が相場だ。

ここで注意したいのが、契約後のキャンセルに関するルール(手付解除)である。

- 買主都合のキャンセル

支払った手付金を放棄する - 売主都合のキャンセル

受け取った手付金を倍額にして返還しなければならない

契約成立後は、安易な理由でキャンセルすると金銭的なペナルティが発生するため、慎重な判断が求められる。

【STEP⑤】決済・引渡し・確定申告

売買契約から通常1〜2か月後、最後の手続きである「決済・引渡し」を行う。

買主から残代金(売買価格から手付金を引いた額)が一括で支払われると同時に、物件の鍵や書類を渡し、司法書士が所有権移転登記を行う。これで不動産の名義は正式に買主へ移る。

不動産の手続き自体はこれで完了だが、売主には翌年に行うべき重要な納税手続きが残っている。

確定申告(譲渡所得税の申告)

不動産を売却して利益(譲渡所得)が出た場合、売却した翌年の2月16日から3月15日の間に確定申告を行い、税金を納めなければならない。

相続した不動産には「相続財産の取得費加算特例」や「3,000万円の特別控除」などの税制優遇措置がある。

詳細は後述の「相続した不動産の売却に使える特例」の章で解説する。

\まずは査定で相場を把握しよう/

相続不動産の売却を検討しているなら、まずは複数社の査定で「いくらで売れそうか」を把握しておくと安心だ。

一括査定サイトなら、手間をかけずに査定額を比較できる。

無料で複数社に査定依頼する(60秒)

相続した不動産の売却にかかる費用

相続不動産を現金化する際、高く売ることと同じくらい重要なのが、「出ていくお金(費用)」を正しく理解することだ。

物件の状態によって必要な項目が異なるため、自分の場合は何が必要か確認しよう。

必ずかかる費用

不動産を仲介で売却する場合、以下の費用は原則として発生する。

売却価格に応じて金額が変わるため、事前に概算を把握しておこう。

【不動産売却にかかる費用】

| 仲介手数料 | 不動産会社への委託費用。 目安:売却価格×3%+6万円+消費税(上限) |

|---|---|

| 印紙税 | 売買契約書に貼る収入印紙の代金。 売却価格によって数千円〜数万円程度 |

| 登記費用 | 抵当権抹消や住所変更登記の費用。 司法書士報酬を含む |

仲介手数料は売却価格が高いほど金額も大きくなる。たとえば3,000万円で売却した場合、上限は約105万円(税込)だ。

印紙税は売買契約書に貼付するもので、1,000万円超〜5,000万円以下の取引なら1万円が目安となる。

登記費用は、抵当権抹消であれば1〜2万円程度、司法書士報酬を含めても数万円で収まることが多い。

状況によってかかる費用

物件の状態や売却方針によっては、以下の費用が追加で発生する。

該当するものがあるか確認し、必要に応じて見積もりを取っておこう。

【追加で発生する費用】

| 測量費用 | 隣地との境界が確定していない場合に必要 |

|---|---|

| 解体費用 | 古家を解体し更地として売却する場合。 目安:30坪の木造住宅で90〜150万円程度 |

| ハウスクリーニング | 売却前の物件清掃費用 |

| 残置物処分費 | 遺品整理・家財処分の費用 |

相続不動産では、境界が曖昧なケースや残置物が多いケースが少なくない。

測量費用は土地の広さや形状によるが、30〜50万円程度が相場だ。残置物処分費は量や内容によって幅があり、一軒家まるごとの場合は20〜50万円以上かかることもある。

これらの費用は売却益から差し引かれるため、手取り額に直接影響する。

不動産会社に相談しながら、どこまで対応すべきか判断しよう。

ローン残債・抵当権がある場合

相続した不動産に住宅ローンが残っている場合、売却前に「完済」と「抵当権抹消」が必要になる。

被相続人が団体信用生命保険(団信)に加入していた場合は、死亡時にローンが完済される。

しかし、団信に加入していなかった場合は、相続人がローンを引き継ぐことになる。売却代金でローンを完済できれば問題ないが、売却価格がローン残高を下回る場合は、差額を自己資金で補う必要がある。

まずは金融機関に連絡し、ローン残高と団信の有無を確認しよう。

相続した不動産の売却でかかる税金

費用とは別に、売却によって利益(譲渡所得)が出た場合、その利益に対して税金がかかる。

税金の仕組みを理解しておくことで、手元に残る金額を正確に把握できる。

税金の全体像

相続した不動産を売却して現金化するまでには、相続手続きの段階と、実際に売却する段階のそれぞれで異なる税金が発生する。

まずはどのような税金がかかるのか、全体像を整理しておこう。

| 税金の種類 | 発生時期 | 概要 |

|---|---|---|

| 相続税 | 相続 | 遺産総額が基礎控除を超える場合に課税。 相続開始から10カ月以内に申告・納付が必要。 |

| 登録免許税 | 相続登記(名義変更)で発生。 税額は「固定資産税評価額×0.4%」が目安。 | |

| 譲渡所得税 | 売却 | 売却して利益(譲渡所得)が出た場合に課税。 所有期間で税率が異なる。 |

| 住民税 | 譲渡所得に対してかかる地方税。 税率は長期譲渡で5%、短期譲渡で9%が目安。 | |

| 復興特別 所得税 | 譲渡所得税(所得税部分)に上乗せされる税金。 税額は「所得税額×2.1%」。2037年まで課税。 |

- 相続税・登録免許税は、売却するかどうかに関係なく発生する

- 譲渡所得税・住民税・復興特別所得税は、売却して利益が出た場合のみ発生する

- 売却益にかかる税金は確定申告で精算。特例適用にも申告が必要

「相続時の税金」と「売却時の税金」は別物なので、それぞれの対応時期を意識しておくことが大切だ。

所有期間で税率が変わる(5年判定の注意)

売却時に発生する税金(譲渡所得税・住民税)の金額を大きく左右するのが、その不動産の「所有期間」だ。

実は、不動産を所有していた期間が5年を超えているかどうかで、適用される税率が倍近く変わる。

手元に残る金額に直結する重要なポイントなので、まずはご自身のケースがどちらに当てはまるかを確認しよう。

| 区分 | 所有期間の判定 | 税率の目安 |

|---|---|---|

| 長期 譲渡所得 | 取得から譲渡した年の1月1日時点で5年超 | 約20% (所得税15%+住民税5%+復興税) |

| 短期 譲渡所得 | 取得から譲渡した年の1月1日時点で5年以下 | 約39% (所得税30%+住民税9%+復興税) |

この所有期間は、「亡くなった方(被相続人)がその不動産を取得した日」を引き継いで計算する。

相続した日からではない点に注意してほしい。

「1月1日時点」の落とし穴

「5年」の判定は、売却した日そのものではなく、「売却した年の1月1日時点」で5年を超えているかどうかで判断する。 例えば、2020年4月1日に購入した物件を、丸5年が経過した直後の2025年4月2日に売却した場合、売却した年(2025年)の1月1日時点ではまだ4年9ヶ月しか経っていないため、「短期譲渡」扱いとなり税金が高くなってしまう。 ここを間違えると税率が大きく跳ね上がるため、判断に迷う場合は必ず税務署や税理士へ確認しよう。

譲渡所得の計算

適用される税率(約20%または約39%)がわかったところで、次は課税対象となる「利益(譲渡所得)」を算出する。

税金は「売却価格」そのものにかかるわけではない。売却価格から、その不動産を取得した際にかかった費用などを差し引いた「儲け」の部分に対して課税されるのだ。

もし計算の結果、利益が出なければ(マイナスになれば)、税金は発生しない。

譲渡所得は以下の計算式で求める。

譲渡所得 = 売却価格 −(取得費 + 譲渡費用)

- 取得費:その不動産を購入した時の代金や手数料(建物は減価償却後の価額)

- 譲渡費用:売却のためにかかった仲介手数料や印紙税など

相続した不動産の場合、購入時の書類が残っておらず、取得費が不明なケースも多い。

その場合は、売却価格の5%を取得費として計算することができる(概算取得費)。

ただし、実際の取得費のほうが高ければ税金が安くなるため、売買契約書や登記簿謄本などの資料を探してみる価値はある。

なお、相続した実家が一定の要件を満たせば、税金がゼロになる特例もある。

特例については、次の章で詳しく解説する。

\結局、手元にいくら残る?/

相続した不動産の売却に使える特例

相続不動産の売却では、利益(譲渡所得)が出ると数百万円単位の税金がかかることも珍しくない。

しかし、国が用意している「特例制度(控除)」をうまく活用すれば、税負担を大幅に軽減、あるいはゼロにできる可能性がある。

まずは、以下のチャートで「自分がどの特例を使える可能性があるか」を確認してほしい。

特例選びの簡易チェック

Q1. 相続税を支払いましたか?

- はい → ① 取得費加算の特例 をチェック

- いいえ → Q2へ

Q2. 相続した家は、相続開始直前まで“亡くなった親が一人で住んでいた実家”ですか?

- はい → ② 空き家の3,000万円特別控除 をチェック

- いいえ → Q3へ

Q3. 相続した家に、あなた自身が住んでいますか?

- はい → ③ マイホーム(居住用財産)の特例 をチェック

- いいえ → 特例の対象外の可能性が高い。次章「売却に必要な書類」へ進もう。

①取得費加算の特例【相続税を納めた人向け】

- 期限:相続開始から3年10か月

相続税を納税した人が、その不動産を売却する場合に使える制度だ。

納めた相続税の一部を「取得費(経費)」に上乗せできるため、売却益(譲渡所得)が圧縮され、結果として譲渡所得税・住民税の負担を軽くできる。

適用条件

この特例を使うには、以下の2つの条件を満たす必要がある。

| 対象者 | 相続税を納税した相続人 |

|---|---|

| 期限 | 原則として相続開始から3年10か月以内に売却(譲渡)すること |

特に注意したいのは「3年10カ月」という期限だ。この期限を1日でも過ぎると適用できなくなる。

遺産分割協議が長引くと間に合わないリスクがあるため、早めに話し合いを進めておこう。

節税額の目安

取得費に加算できる金額は、以下の計算式で求める。

たとえば相続税を1,000万円納付し、遺産の半分(50%)を占める不動産を売却した場合を見てみよう。

| 加算なし | 加算あり | |

|---|---|---|

| 取得費に加算できる額 | 0円 | 500万円 |

| 課税対象の譲渡所得 | 全額課税 | 500万円分が減少 |

加算した分だけ課税対象となる譲渡所得が減り、税負担が軽くなる仕組みだ。

利用時の注意点

- 空き家の3,000万円控除との併用不可

両方の要件を満たす場合は、どちらか有利な方を選ぶ必要がある。

この特例と「空き家の3,000万円特別控除」は併用できない。

両方の条件に該当する場合は、それぞれ適用した場合の税額を試算し、有利な方を選択しよう。

一般的には控除額の大きい「空き家の3,000万円特別控除」が有利になるケースが多いが、物件の状況によって異なるため、税理士に相談することをおすすめする。

②空き家の3,000万円特別控除【相続した実家が空き家の場合】

- 期限:令和9年(2027年)12月31日まで

「親が一人で住んでいた実家」を相続し、空き家のまま売却する場合に使える節税制度だ。適用できれば譲渡所得から最大3,000万円を控除でき、税金がゼロになるケースも珍しくない。

ただし、この特例は「空き家対策」を目的としているため、適用条件が細かく設定されている。

適用条件

主な条件は以下の5つ。すべてを満たす必要がある。

| 建物 | 昭和56年5月31日以前に建築された旧耐震基準の一戸建て(マンション不可) |

|---|---|

| 親の居住要件 | 亡くなる直前まで被相続人が一人で住んでいたこと※1 |

| 売却期限 | 相続開始から3年を経過する年の12月31日まで(制度は令和9年末まで) |

| 建物の状態 | 耐震リフォーム済み、または更地にして引き渡すこと※2 |

| 売却価格 | 1億円以下 |

- 要介護認定を受けて老人ホームに入所していた場合も、一定条件を満たせば対象になる。

- 令和6年1月1日以降の売却は、買主が翌年2月15日までに耐震改修・取り壊しを行った場合も適用可。

節税効果のシミュレーション

この特例のインパクトは大きい。たとえば売却益が2,800万円出た場合を見てみよう。

| 特例なし | 特例あり | |

|---|---|---|

| 課税される利益 | 2,800万円 | 0円 (全額控除) |

| 支払う税金 | 約560万円 | 0円 |

特例を使えるかどうかで、約560万円もの差が生まれる。条件に該当しそうなら、必ず検討したい制度だ。

あなたの不動産ならいくら?売却価格を確認する(無料・60秒)

利用時の注意点

最後に、見落としがちな注意点を2つ押さえておこう。

- 確定申告が必須

税金がゼロになる場合でも、特例を使うための確定申告が必要。

- 相続人が複数いる場合

相続人が3人以上の場合、控除額の上限は1人あたり2,000万円となる。

1つ目は、確定申告が必須という点だ。

税金がゼロになる場合でも、特例を適用するには確定申告が必要になる。申告しなければ控除は受けられないので注意しよう。

2つ目は、相続人が複数いる場合の上限額だ。

相続人が3人以上いる場合、控除額の上限は1人あたり2,000万円に引き下げられる。誰がどのように売却するかによって節税効果が変わるため、事前にシミュレーションしておくことをおすすめする。

③【該当者のみ】居住用財産(マイホーム)として売る場合の特例

この特例は「空き家のまま売る人」向けではなく、相続した実家に相続人自身が居住していた(または一定期間内に居住していた)場合に使える制度だ。

該当する場合は、以下2つの特例を検討しよう。

3,000万円特別控除(マイホーム特例)

居住用財産を売却する場合、要件を満たせば譲渡所得から最大3,000万円を控除できる。

| 対象 | 自分が住んでいた家(居住用財産)を売却する場合 |

|---|---|

| 控除額 | 最大3,000万円 |

| 共有名義 | 居住要件を満たす共有者それぞれが控除を使える可能性あり |

10年超所有軽減税率

所有期間が10年を超える居住用財産を売却する場合、税率が軽減される。

| 対象 | 売却年の1月1日時点で所有期間が10年超の居住用財産 |

|---|---|

| 税率 | 約20% → 約14%に軽減(6,000万円以下の部分) |

| 併用 | 3,000万円特別控除と併用可能 |

長く住んだ家を売却する場合は、両方を併用することで大きな節税効果が期待できる。

\特例を使ったらいくら残る?/

手元に残る金額を試算するために

まず相場を確認してみよう。

相続した不動産の売却に必要な書類

相続不動産の売却は、①名義変更(相続登記)②売却手続きの2段階で進む。

必要書類は段階ごとに異なり、取り寄せに時間がかかるものも多い。先に全体像を把握して準備しておこう。

相続登記に必要な書類

相続登記では、亡くなった方(被相続人)と相続人の関係を証明する書類が中心となる。

基本的な書類に加え、相続の方法(遺産分割、法定相続、遺言など)によって必要書類が異なるため、該当するケースを確認してほしい。

遺産分割協議による分割

- 遺産分割協議書

(相続人全員の実印が押印されたもの) - 相続人全員の印鑑証明書

- 被相続人の出生から死亡までの連続した戸籍謄本等

- 被相続人の住民票の除票(または戸籍の附票)

- 相続人全員の戸籍謄本

- 不動産を取得する相続人の住民票

- 固定資産評価証明書(最新年度のもの)

法定相続の場合

- 被相続人の出生から死亡に至るまでの継続した全ての戸籍謄本

- 被相続人の住民票の除票(または戸籍の附票)

- 相続人全員の戸籍謄本

- 相続人全員の住民票

- 固定資産評価証明書(最新年度のもの)

遺言による分割

- 遺言書

- 被相続人の死亡の記載がある戸籍謄本(または除籍謄本)

- 被相続人の住民票の除票(または戸籍の附票)

- 不動産を取得する人の戸籍謄本

- 不動産を取得する人の住民票

- 固定資産評価証明書(最新年度のもの)

遺言書が自筆遺言の場合、法務局に提出する前に家庭裁判所での検認が必要だ。

売却手続きに必要な書類

相続不動産の売却では、書類の準備がスムーズな売却のカギとなる。特に「不動産会社へ依頼するとき」と「買主へ引き渡すとき」では必要書類が異なるため、段階ごとに漏れなく揃えておこう。

まずは以下のチェック表で、マンション・一戸建て・土地それぞれに必要な書類を確認してほしい。

【不動産会社に売却を依頼するときに必要な書類】

(◯=基本的に用意/△=ケースにより必要・あると望ましい/空欄=通常不要)

| 書類 | マン ション | 一戸 建て | 土地 | |

|---|---|---|---|---|

| ☐ | 登記簿謄本 または 登記事項証明書 | ○ | ○ | ○ |

| ☐ | 売買契約書 | ○ | ○ | ○ |

| ☐ | 物件購入時の 重要事項説明書 | ○ | ○ | ○ |

| ☐ | 登記済権利書 または 登記識別情報 | ○ | ○ | ○ |

| ☐ | 土地測量図 ・境界確認書 | ○ | ○ | |

| ☐ | 固定資産税納税通知書 および 固定資産税評価証明書 | ○ | ○ | ○ |

| ☐ | 物件の図面 | ○ | ○ | |

| ☐ | 設備の仕様書 | ○ | ○ | |

| ☐ | 建築確認済証 および 検査済証 | ○ | ||

| ☐ | 建築設計図書 ・工事記録書 | △ | △ | |

| ☐ | マンションの管理規約 または 使用細則 | ○ | ||

| ☐ | マンション維持費 関連書類 | ○ | ||

| ☐ | 耐震診断報告書 | △ | △ | |

| ☐ | アスベスト 使用調査報告書 | △ | △ |

【買主に引き渡しをするときの必要書類】

(◯=基本的に用意/△=ケースにより必要・あると望ましい/空欄=通常不要)

| 書類 | マン ション | 一戸 建て | 土地 | |

|---|---|---|---|---|

| ☐ | 本人確認書類 | ○ | ○ | ○ |

| ☐ | 実印 | ○ | ○ | ○ |

| ☐ | 印鑑証明書 | ○ | ○ | ○ |

| ☐ | 住民票 | △ | △ | △ |

| ☐ | 銀行口座の通帳 (銀行振り込み先情報) | △ | △ | △ |

| ☐ | ローン残高証明書 または ローン返済予定表 | △ | △ | △ |

| ☐ | 物件のパンフレット | △ | △ | △ |

ケース別に追加になる書類

- 成年被後見人が売却する場合

- 家庭裁判所の許可等

- 相続財産管理人が売却する場合

- 家庭裁判所の手続きに関する書類等

- 空き家の3,000万円特別控除を使う場合

- 市区町村の確認書や耐震関連の証明等(要件により)

書類準備と並行して、売却価格の目安を確認しておく(無料・60秒)

相続不動産の売却でよくあるトラブル5選と回避策

相続した不動産の売却では、通常の不動産売却とは異なる注意点がある。

知らないとトラブルになりやすいポイントを押さえておこう。

①共有名義|一人の反対で「売れない」事態に

相続により複数の相続人が共有名義で不動産を所有している場合、売却には共有者全員の同意が必要だ。これは民法第251条で定められており、一人でも反対する共有者がいると売却できない。

なお、自分の共有持分のみを売却する場合は、他の共有者の同意は不要だ。ただし、共有持分のみでは買い手が見つかりにくく、価格も下がりやすい点は覚えておこう。

②換価分割|代金を分けたら「贈与税」を請求された

換価分割とは、相続した不動産を売却して現金化し、相続人で分配する方法だ。

このうち「単独登記型」(特定の相続人が単独で相続・登記し、売却後に代金を分配する方法)には注意が必要だ。

売却代金を他の相続人に分配すると、贈与とみなされる恐れがある。これを避けるには、遺産分割協議書に以下を明記しておこう。

- 換価分割を目的として、特定の相続人が不動産を取得すること

- 売却代金から諸費用を差し引いた残金を、決められた割合で各相続人が取得すること

また、遺産分割協議書に明記した後は速やかに売却活動を行うことが重要だ。数年後の売却は、贈与とみなされる可能性がある。

契約不適合責任|売却後の「欠陥」で賠償請求

相続物件は、売主(相続人)が建物の状態を把握しきれないことが多い。

しかし、売却後に雨漏りやシロアリ被害、設備故障などの欠陥が見つかった場合、売主は「契約不適合責任」を問われる可能性がある。

トラブルを防ぐには、売却前に以下の対策を取ろう。

- 知っている範囲で建物の状態を正直に告知する(告知書の作成)

- 必要に応じてインスペクション(建物状況調査)を実施する

- 契約書で責任の範囲や期間を明確にする

不動産会社や司法書士に相談しながら進めることで、トラブルを未然に防げる。

残置物|大量の荷物で「売れない・揉める」原因に

実家を相続した場合、家具や荷物がそのまま残っていることが大半だ。

残置物が多いと内覧時の印象が悪くなり、売れにくくなる。また、引き渡しまでに「誰が費用を負担して撤去するか」で揉めることも多い。

以下のどちらで進めるか、売却活動を始める前に方針を決めておこう。

- 売却活動前にすべて撤去する(空き家にする)

- 「現状渡し(残置物あり)」の条件で買い取ってくれる業者を探す

どちらの方針で進めるか、早めに決めておくことが重要だ。

隣地との「境界」が曖昧だと売却できないことも

特に古い戸建てや土地の場合、お隣との境界線を示す「境界標(杭など)」がなかったり、ブロック塀の位置がずれていたりと、境界が曖昧なケースが多い。

境界未確定の土地は後々のトラブルを恐れて敬遠されやすい。また、契約条件として「測量による境界確定」を求められることが一般的だ。

測量には数ヶ月の時間と数十万円の費用がかかるため、早めに不動産会社へ相談し、必要かどうかを確認しておこう。

トラブルを避けるなら、

まずプロに相談!

\WEBで簡単60秒!完全無料/

相続した不動産を高く売却するためのポイント

相続不動産を高く売却するなら、次のポイントを心がけよう。

複数社査定で「価格と根拠」を比較する

相続不動産を高く売却するためには、複数の不動産会社に査定を依頼することが重要だ。最低でも3社程度に依頼しよう。

複数社に依頼することで、適正価格を把握できるほか、不動産会社の対応力を見極められる。

また信頼できる会社や担当者を選ぶための判断材料にもなる。査定額だけでなく、その根拠(周辺の成約事例、物件の強み・弱みなど)を比較することがポイントだ。

一括査定サイトの使いどころ

複数の不動産会社に査定依頼する際におすすめなのが、不動産一括査定サイトの利用だ。一度入力するだけで、複数の不動産会社に同時に査定依頼ができる。

一括査定サイトのメリット

- 手間と時間の節約

- 24時間いつでも依頼可能

- 複数社の査定結果を簡単に比較できる

- 無料で利用できる

向いている人

忙しくて複数社に個別連絡する時間がない人、相場観がなく複数の意見を聞きたい人

向いていない人

すでに信頼できる不動産会社がある人、電話連絡を避けたい人(一括査定後は複数社から連絡が来る)

おすすめの不動産一括査定サイト

不動産一括査定サイトは各種あるが、その中から特におすすめの3サイトを紹介する。

リビンマッチ

リビンマッチは、全国2,700社以上の不動産会社と提携。

最大6社に一括査定を依頼できる、不動産一括査定サイトだ。

不動産売却、土地活用、賃貸管理など、幅広いサービスを提供している。

- 大手から地域密着型まで多様な不動産会社に査定依頼可能

- マンション、土地、戸建てなど様々な物件に対応

- 20年以上の運営実績による信頼性

- シンプルな入力で迅速な査定依頼完了

「マンション査定でどの不動産会社を選べばよいかわからない」という方に適したサービスである。

\6年連続不動産査定サイトNO.1/

※2024年9月20日-24日 「サイト評価に関する調査」より

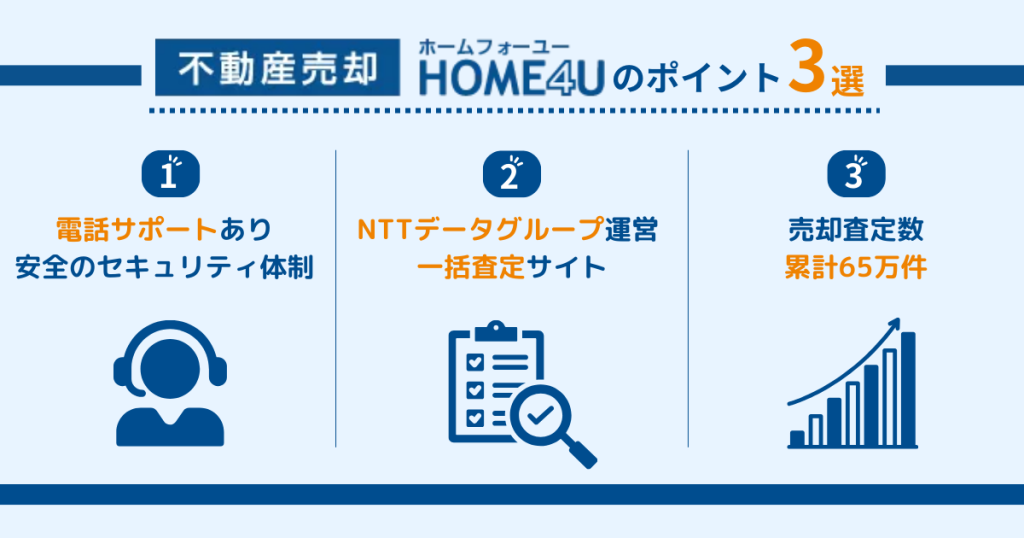

HOME4U

HOME4Uは、NTTデータグループが運営する日本初の不動産一括査定サイトだ。

2001年のサービス開始以来、20年以上の実績がある。

- 大手企業運営による安心感

- 約2,500社の提携不動産会社

- 厳選された実績ある不動産会社との提携

大手企業の運営で安心して利用でき、査定精度が高いと評価されている。

また厳選された不動産会社のみが登録されているため、実際の売買価格に最も近い信頼できる査定結果を得やすいのが特徴だ。

不動産売却が初めてで不安が多い方に、おすすめのサービスである。

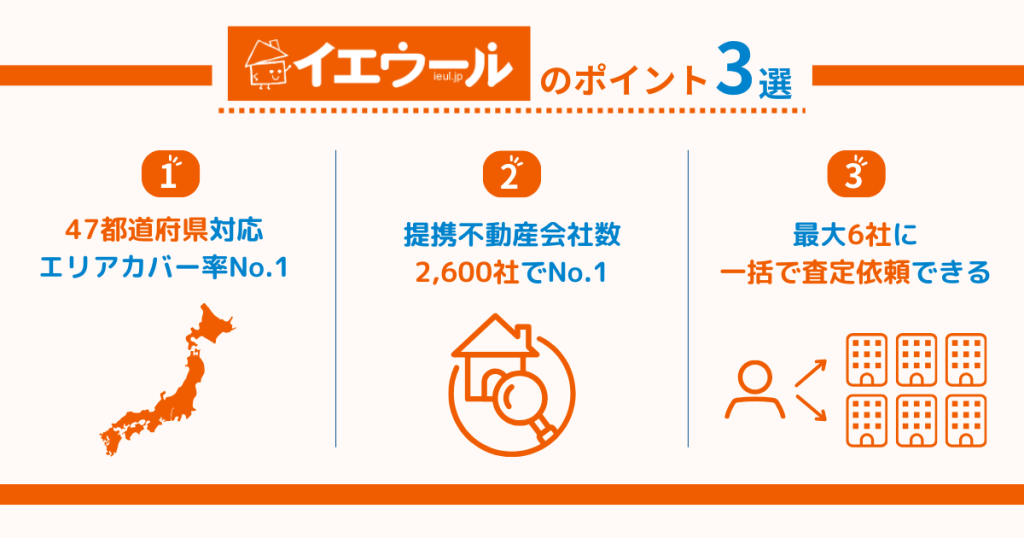

不動産売却一括査定「イエウール」

イエウールは、全国2,600社以上の厳選された不動産会社と提携する一括査定サイトだ。

最短60秒の入力で最大6社に査定依頼が可能で、多くの会社を比較したい人におすすめできる。

- 大手から地元密着型の優良不動産会社まで幅広く依頼可能

- 年間20万件を超える売却成立サポート実績

- スマホやPCから簡単に登録可能

多数の不動産会社を比較したい方や、迅速な査定結果を求める方に適したサービスだ。

\月間利用者数2万人突破!最大6社と比較できる/

※2022年1月現在 「不動産の一括査定サイトに関するランキング調査」より

まとめ

相続不動産の売却は、遺産分割協議から相続登記、売却依頼、現金分割まで複雑な手順を踏む必要がある。特に重要なポイントは以下の通りだ。

- 期限を把握する

相続登記3年、取得費加算3年10か月、空き家特例の期限など、重要な期限を最初に確認する - 名義変更を済ませる

相続登記が完了しないと売却できない - 共有者の同意を得る

共有名義の場合は全員の同意が必要 - 特例を活用する

取得費加算や空き家控除などで税負担を軽減できる - 複数社に査定を依頼する

高値売却には複数社の比較が不可欠

相続不動産の売却を検討されている方は、ぜひ不動産一括査定サイトを活用して、効率的かつ有利な条件での売却を目指していただきたい。

\迷ったらまずリビンマッチで査定/

この記事で紹介した中で最も提携社数が多く、相続物件にも対応。

まず相場を確認してみよう。

相続した不動産の売却に関するよくある質問

\迷ったらまずリビンマッチで査定/

この記事で紹介した中で最も提携社数が多く、相続物件にも対応。

まず相場を確認してみよう。